零售业巨无霸“瘦身”,Coles会是下一个爆款么?

前言

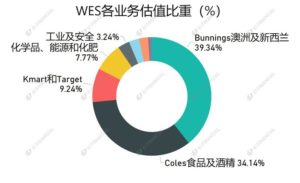

澳股ASX 20指数成分股西农集团(ASX: WES)今年算得上动静不少,先是在6月份完成出售Homebase (bunnings英国)业务,并且在上周五发布分拆集团旗下Coles业务并独立在澳洲证券交易所挂牌上市的细节(分拆计划手册)。分拆后Coles集团将由3个部分组成,分别为:超市,酒精相关业务以及便利店。其中超市业务包括:Coles,Coles.com.au,以及Coles Financial Services。酒精相关业务包括:First Choice Liquor, Liquorland, Vintage Cellars以及酒店运营商Spirit Hotels。而便利店业务则有Coles Express。而西农集团将继续持有Coles集团15%的股权。

回顾当年收购Coles

在2006年,当年的Coles Myer (1986-2006)将旗下百货业务Myer (ASX: MYR)以$14亿出售给美国私募基金Newbridge Capital以及Myer家族,出售后并将集团更名为Coles Group (原ASX:CGJ)。

2007年西农集团(ASX: WES)以$193亿全额收购Coles Group (旗下包括:Coles, Officeworks, Kmart, Target)并重到西农集团旗下3个业务部门,Coles,Officeworks, Department Stores (Kmart和Target)。但该次收购并非一帆风顺,原计划所收购Coles集团的食品和酒精相关业务是由西农及其联合收购伙伴Pacific Equity Partners, Permira以及麦格理银行(ASX:MQG)共同拥有,其中西农占约50%的股权。而Officeworks和Target则由西农全资控股。但由于当年处于全球金融危机来临前夕,信贷市场就已经开始紧缩,使得西农的联合收购伙伴未能履行该收购,继而相应退出。结果西农董事会通过决议,只能被迫通过稀释股权募集$40亿完成该收购。

这宗收购是否真的物有所值?就西农董事总经理Rob Scott表示,他认为收购Coles业务能产生收益并能增强集团的资产水平以及分红水平。

但作为投资者,相信在过去10年对这问题一直深表怀疑。西农在最初收购Coles时正值金融危机前,且在经济环境较为困难时期进行融资,且在收购后花大力气去整顿过往Coles集团遗留的”颓样“,前后花费约为$80亿,以超越其竞争对手Woolworths (ASX: WOW)。

虽从表面看,西农的收购投入有点过高,但事实上在Coles的业务有所好转,除今年Coles从2010年起大多情况年收入增长都超越竞争对手WOW。Kmart一直保持良好的增长,Officeworks增长也非常稳定。而Target是什么情况?时至今日,Target仍然没有少给股东烧钱。

总体而言,西农对原Coles集团资产的投入加上收购成本,按瑞银的估值,西农的该项投资基本处于收支平衡的水平。

收购Coles后的市场反映

对于西农这样的大型企业来说,收购原Coles集团最大的益处莫过于能扩大集团业务的覆盖面,由原来业务侧重于家居建材,化工,能源,资源类业务拓展至包括超市,酒精相关,便利店,百货等业务,对于当时面对全球金融危机的西农来说,将业务分散也能有效降低经营上的风险。但从资本运作的角度,在金融危机(注:澳大利亚历史上没有正面受到金融危机影响)时期大幅投入和扩张也算得上一步险棋,尤其是小伙伴都相应退缩。

而股票市场有什么反映?如撇除资本结构变化对股票价格的影响(如:增发,股票注销等股本变化情况),单纯从历史价格考虑,可以看出西农股价自收购Coles集团起,股价就由原来最高为$45.24在接下来的一年就一直处于下跌趋势,最低跌至$14.96。直至2009年2月才开始谷底反弹。然后又花了4年到2013年2月才重回$40的水平,但还是没有回到最初的价格水平,最后再用了5年时间,今年终于超过2007年的价格高位,对于股东来说,总算可以松一口气。过程可谓是千辛万苦。

图片来源:https://www.61financial.com.au/zh-cn/prices/hot/WES

分拆后Coles前景

根据高盛的分析显示,在未来Kaufland和亚马逊将进入澳洲食品杂货市场,Coles和WOW将迎来新的挑战。相信在接下来的几年Coles和WOW将通过自动化降低成本的防御性商业模式来应对日益加剧的市场竞争。自动化程度将成为日后竞争优势的一个重要因素。

目前,Coles计划在新洲和昆州建立两个自动化的配送中心。但高盛的分析指出,Coles未来很可能随着时间的推移,将会建立更多的配送中心。根据2018年Coles财务信息,其息税前利润率较WOW低出80个基点,主要由于采用WOW更高效的自动化和供应管理系统。Coles的两个自动化配送中心预计将耗资$7亿至$10亿,这将取决于自动化程度以及外汇等变化因素。预计该项目能为Coles每年节省$1.8亿至$3.3亿(假设基于投资回收期为3-4年)。就目前Coles的销售基础上,将能降低50-100个基点的销售成本。

如借鉴WOW在类似项目的经验,Coles如要实现全国自动化供应链,最终将可能花费$25-$30亿。但在考虑到经营杠杆效益前,这将能为Coles每年节省约$6-$10亿的成本。实现全国自动化配送中心很可能是该公司的未来的发展趋势。

61澳股资讯总结

根据Coles的分拆信息,预计其股息支付率将在80%-90%之间。对于Coles来说,在刚脱离 “靠山” 时,同面对多方竞争,并需要更多投入时,是否真的需要急于回馈股东?结合过往一些大型上市公司成功与失败的分拆案例,对于寻找分拆机会的投资者应注意不同方面的风险,西农这次分拆所选择的时机,是否可能与上次的收购时机有所雷同?这都值得投资者深思。

声明:本文所包含的内容属于事实信息,仅供一般信息用途,61澳股资讯平台www.61financial.com.au所提供的信息并不代表对金融产品的任何意见或建议。这些信息不应被视为投资建议或用于投资决策。

用户留言.