简要比较两党的税务政策对你钱包的加减后果

作为专业人士, 就税论税, 简要比较两党的税务政策对你钱包的加减后果. 你的税收是由公式的四部分算出:

(税前收入 – 可扣税开支)x 五级累进税率% – 税务优惠 = 应付税款

澳洲目前累进税率:

自由党的税务政策比较透明简单, 自由党的税务政策主要改动为公式中第三项: 五级累进税率的金额起点和税率,

从2019财年起, 每人最高可减税$1,080, 双收入家庭可减免$2,160. 最大变化在2024财年起, 税务会有明显降低, 把$4.5万到$20万的年收入税率合并为30%. 纳税人的日子会更好过.

按收入组别看, 年收入在$6万到$9.6万的纳税人每年将少交税$2,100元, 年收入$9.6万以上的纳税人每年将少交税$7,000元. 没有纳税人被增税, 皆大欢喜.

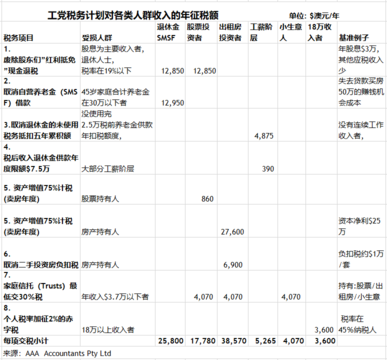

工党聪明地用8项税务计划,对公式中四管齐下抽税:

扩大税前收入范围( 下表新税务第5,7项) ,减少扣税项目( 第3,6项) ,提高五级累进税率(第8项), 取消税务优惠项目( 第1,3项) , 从而能增收260亿税到360亿税。

这游戏规则的改变, 是近十年涉及面最广, 征税深度最高的政策: 下面举例看你是否被增税:

第1项, 对依赖股息收入生活的退休人员冲击最大, 他们一般没有了其他应税收入, 以他们自营养老金每年股息收入$30,000 来看, 他们每年$12,850 左右的“红利抵免”退税收入就被税局”没收”.

第2项, 对45岁以下的工薪家庭冲击最多, 因为他们家庭养老金,大多数在20到30万左右, 就不能用养老金积蓄加上房贷买房投资策略来投资. 失去的投资收益的机会成本为$12,900/年.

第3项, 纳税人不可以在收入好的年度追回过去五年未使用的税务抵扣优惠额. 例如在产假期间错失退休金供款扣税的机会的母亲, 或前几年没工作的人士, 不能以丰补缺, 会多交约$4875元的税.

第5项, 如你持有投资房卖出后净赚了$25万, 你的投资房所原来是12.5万计入你的应税收入,工党税改之后卖房赚的钱75%计入18.75万你的应税收入,加上你工资等其他收入8万, 工党税改之前你只需要交128,000税, 工党税改之后, 总计交税$187,000, 你要额外多交税$59,000元

第6项, 按目前每套旧房的负扣税金额约$10,000/套, 你每年将要多交$3,450的税, 两套房要多交$6,900元.

第7项, 对用家庭信托经营小生意的夫妻, 就算你原来年收入分配低于$18,000享受免税0%, 之后变得也要交税30% $5,400

第8项 每年所有收入超过$180,000 万的, 要多交2%,如收入在$25万,要多交$5,000元,

如果你有一种或多种收入类别属于上面列表情况 , 工党政策的第3,5,6,7项会推高你的应税收入, 不仅让你在同一累进税率下多交税. 甚至把你抬举到更高一级的税率交税。

由于新方案隐性项目多,改动涉及将来收入, 从年轻人到退休人士, 从房产拥有者到租户, 从股票投资人到房产投资人, 从低收入者到高收入者, 都被新税网, 一网打尽.

一般人很难把将来税金量化, 不要轻信新税务政策对你的税收没增加, 最好咨询你的专业会计师作税务计划和两手准备.

本文由Bill 麦 执业会计师撰写

用户留言.